Otvoreni investicijski fond s javnom ponudom - dionički.

Ulaganje u fond namijenjeno je ulagateljima koji svoja sredstva žele uložiti na duže vremensko razdoblje, sudjelujući pri tom na tržištu kapitala u Sjedinjenim Američkim Državama.

Ciljane dionice su isključivo najvrijednije SAD dionice, koje kotiraju u S&P 500, Dow Jones ili Nasdaq 100 indexu.

Općeniti podaci o fondu

Dionički fondovi - Equity funds

18.05.2017.

20,00 $

min. 20,00 $

min. 20,00 $

1 2 3 4 5 6 7

Profil tipičnog ulagatelja

3 godine i više

visoka razina rizika

visok

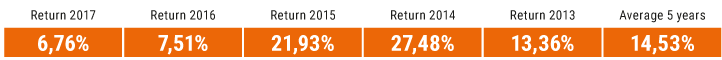

Detaljni prinosi

+4,94%

+2,12%

+3,94%

+6,47%

+15,72%

+27,35%

+30,68%

+63,51%

+5,92%

+9,33%

+9,94%

+6,38%

-11,92%

Prinosi su za svaku od navedenih godina poslovanja fonda prikazani za razdoblja od 31.12. prošle do 31.12. godine za koju se prinos prikazuje.

Metodologija korištena pri izračunu prinosa je sljedeća: kod izračuna godišnjih prinosa isti su izračunati na bazi razlike cijene jednog udjela u fondu na datum 31.12. prošle i cijene udjela u fondu na datum 31.12. godine za koju se prinos prikazuje. Prosječni godišnji prinos od osnutka fonda izračunat je metodom geometrijskog prosjeka.

Rezultati poslovanja fonda USA BLUE CHIP ostvareni u proteklim razdobljima ne predstavljaju indikaciju i nemaju nikakav utjecaj na buduće rezultate poslovanja tog fonda.

Mogući su sljedeći rizici ulaganja u fond USA BLUE CHIP: rizik promjene cijena financijskih instrumenata, rizik promjene tečaja, rizik promjene kamatnih stopa, kreditni rizik, rizik namire i rizik druge ugovorne strane, rizik promjene poreznih propisa, rizik likvidnosti, rizik koncentracije imovine, rizik zemlje.

Preuzimanja:

- Financijska izvješća

- Uputa za ulaganje

- Prospekt i Pravila fonda

- Ključne informacije za ulagatelje

- Zahtjev za kupnju udjela u USD

- Zahtjev za kupnju udjela u EUR

- Zahtjev za kupnju udjela u HRK

- Zahtjev za prodaju udjela u HRK

- Zahtjev za prodaju udjela u USD

- Zahtjev za zamjenu udjela

- Profil rizičnosti društva i fondova pod upravljanjem

- Upitnik o stvarnom vlasništvu

- Upitnik o političkoj izloženosti

- Obrazac za upis raspolaganja u registar udjela

- Brošura - oporezivanje dohotka od kapitala po osnovi kapitalnih dobitaka

Standard & Poor's 500 INDEKS

Indeks objedinjava 500 tržišno najvrijednijih dioničkih društava čijim se dionicama u SAD-u aktivno trguje. Obuhvaća uglavnom dionice kompanija sa sjedištem u SAD-u, kojima se trguje na najvećim američkim burzama: New York Stock Exchange i NASDAQ. Zajedno sa Dow Jones-om, S&P 500 je najviše praćeni indeks velike tržišne kapitalizacije u SAD. Smatra se da je on "zvijezda vodilja" američke ekonomije i jedna je od komponenti Indeksa vodećih ekonomskih indikatora.

Zašto ulagati?

- Diverzifikacija rizika između raznih tržišta

- 150 godina tradicije i kredibiliteta; najjača svjetska privreda; brzo rastuće kompanije

- U slučaju da ulagatelj u Fondu ostvari kapitalnu dobit a njegovo ulaganje je trajalo duže od 2 godine, oslobođen je plaćanja poreza i prireza po ostvarenoj dobiti

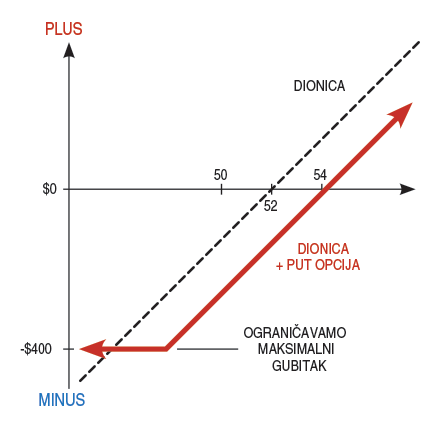

- Ugrađeni elementi zaštite (potencijalno niži gubitak od gubitaka dionica)

Konzervativna strategija koja se odriče velikih dobitaka u zamjenu za smanjenje rizika od visokih gubitaka

Izvor: Vlastita izrada Društva.

Izvor: Vlastita izrada Društva.Rad Fonda odobren je Rješenjem Hrvatske agencije za nadzor financijskih usluga, Klasa: UP/I 972-02/16-01/35, Ur.broj: 326-01-440-443-17-11. Vrijeme trajanja Fonda je neograničeno. Nadzor nad poslovanjem Fonda obavlja Hrvatska agencija za nadzor financijskih usluga.

Podaci o depozitnoj banci

Raiffeisenbank Austria d.d., Magazinska 69, 10000 Zagreb, OIB 53056966535

Rješenje Hrvatske narodne banke Z.Br. 1189/2003 od 12. veljače 2003. godine. Rješenje Agencije, klasa: UP/I-450-08/02-02/161 Ur. Broj: 567-03/02-5 od 5. prosinca 2002. godine.

Poslove depozitara Raiffeisenbank Austria d.d. obavlja samostalno dok poslove pohrane i namire inozemnih vrijednosnih papira delegira sljedećim trećim osobama s kojima ima sklopljene ugovore o delegiranju poslova, poddepozitarima:

- Raiffeisen Bank International AG, Beč, Austrija

- Raiffeisenbank d.d. Sarajevo, Bosna i Hercegovina

- NLB Banka AD Podgorica, Crna Gora

- Komercijalna Banka AD Skopje, Makedonija

- Raiffeisenbank AD Beograd, Srbija

- Nova KBM d.d., Slovenija

Ciljevi i strategije ulaganja Fonda

Ulagateljski ciljevi

Cilj Fonda je očuvanje vrijednosti uloga uz ostvarenje visoke stope prinosa u skladu s preuzetim rizikom na dulji vremenski rok.

Da bi ostvarilo ovaj cilj Društvo će investirati imovinu Fonda u financijske instrumente za koje se temeljem vlastitih ili analiza vanjskih suradnika utvrdi da odgovaraju profilu rizičnosti Fonda i njegovoj investicijskoj politici.

Društvo će većinom ulagati imovinu Fonda u vlasničke vrijednosne papire kojima se trguje na uređenim tržištima u Sjedinjenim Američkim Državama, a koji su sastavnice indeksa S&P 500, Dow Jones Industrial Average ili NASDAQ 100 (takozvane „blue chip“ dionice).

Strategijom ulaganja utvrđuju se osnovni financijski instrumenti u koje će se ulagati sredstva Fonda, njihov udio u portfelju te time i način kojim će se ostvariti ciljevi Fonda. Strategijom ulaganja Fond će posebnu pozornost posvetiti umanjenju rizika gubitka vrijednosti imovine te ostvarivanju što većeg kapitalnog prinosa na glavnicu u odnosu na preuzeti rizik. U smislu navedenog, Društvo će nastojati ostvariti veći prinos ulažući imovinu Fonda u one vrijednosne papire za koje procjeni da pružaju najbolji omjer potencijala rasta u odnosu na rizik gubitka vrijednosti. Pri tome, prilikom odabira ulaganja Fonda, vodit će se računa o primjerenoj disperziji sredstava (diversifikaciji portfelja Fonda) te očuvanju primjerene razine likvidnosti.

Strategija ulaganja sastoji se od 4 dijela:

- Kupnja vlasničkih vrijednosnih papira (dionica) u SAD-u

- Mogućnost kupnje put opcija kojima se pokušava zaštiti imovinu od gubitka vrijednosti

- Mogućnost izdavanja call i put opcija

- Novac na računu

- Vlasnički vrijednosni papiri u SAD-u

Najveći dio imovine Fonda, od minimalno 70% neto vrijednosti imovine Fonda do maksimalno 100% neto vrijednosti imovine Fonda ulagati će se u vlasničke vrijednosne papire kojima se trguje na uređenim tržištima u Sjedinjenim Američkim Državama. Strategija je usmjerena na vlasničke vrijednosne papire izdavatelja sa velikom tržišnom kapitalizacijom te je stoga ograničena na dionice koje su u sastavu Dow Jones Industrial Average, S&P 500 ili Nasdaq 100 indeksa.

- Kupnja put opcija

Drugi dio strategije odnosi se na kupnju put opcija kako bi se umanjio rizik gubitka vrijednosti imovine Fonda. Put opcije su derivativni instrumenti (izvedenice) koji kupcu daju pravo, ali ne i obvezu, do unaprijed određenog datuma i po unaprijed određenoj cijeni (cijena izvršenja opcije) prodati financijski instrument na koji se opcija odnosi (“underlying”).

Iz opisanog prava proizlazi zaštita vrijednosti imovine u slučaju negativnog kretanja financijskog instrumenta na koji je opcija napisana. Put opcije se u imovinu Fonda kupuju u zamjenu za novčanu premiju.

Strategija uključuje mogućnost kupovine put opcija za svaki pojedini vlasnički papir u imovini Fonda ili alternativno kupnju put opcije na cijeli S&P 500 index na način da se za imovinu Fonda kupuje put opcija na SPDR S&P500 ETF indeksni fond.

Iznos kupljenih opcija može biti maksimalno do visine gdje u potpunosti pokriva “underlying” pozicije. Obzirom na ugrađeni element poluge, jedna kupljena opcija pokriva 100 dionica “underlying-a” tako da omjer kupljenih opcija i dionica u portfelju može biti maksimalno 1:100.

Primjer kupnje put opcije za pojedini vlasnički vrijednosni papir:

U imovini Fonda su dionice XY čija je vrijednost na današnji dan $100. Po cijeni od $2 u imovinu Fonda se kupi put opciju s dospijećem za mjesec dana i izvršnom cijenom $95. Time je kupljeno pravo da se dionicu XY u bilo kojem trenutku u idućih mjesec dana može prodati po $95.

U slučaju da na tržištu cijena padne ispod $95, na primjer na $80, pravo prodaje po $95 bi bilo aktivirano i time umjesto $20 dolara gubitka za imovinu Fonda zabilježio bi se gubitak od samo $7 što uključuje i $2 koliko je opcija plaćena.

U slučaju da cijena ostane iznad $95, na primjer na $97, gubitak iznosi $3 po dionici XY koja je još uvijek u vlasništvu Fonda uvećano za $2 koliko je opcija plaćena.

Ukoliko je imovina Fonda diversificirana kroz mnoge vlasničke vrijednosne papire od kojih je velika većina u sastavu S&P500 indeksa tada je operativno jednostavnije isti efekt umanjenja rizika postići kupnjom put opcije na cijeli indeks odnosno indeksni fond umjesto mnogobrojnih put opcija za svaku pojedinu poziciju. Društvo će ovisno o trenutnom sastavu imovine Fonda koristiti jednu ili drugu mogućnost.

U slučaju da u imovini Fonda nisu sve dionice iz S&P500 indeksa a za imovinu Fonda kupuju se put opcije na indeksni fond takav pokušaj limitiranja gubitaka nije savršen i postoji mogućnost da put opcija umjesto umanjenja rizika generira dodatni gubitak u slučaju da cijene dionica u imovini Fonda padaju a vrijednost S&P500 indeksa raste.

Najviše što imovina Fonda može izgubiti od ulaganja u put opciju u slučaju kada je jedna put opcija kupljena na 100 dionica koje se nalaze u imovini Fonda jest iznos početne vrijednosti koja je plaćena za kupnju opcije (premija).

- Izdavanje call i put opcija

Izdavanjem opcije kupcu je prodano pravo (ne i obaveza) da do unaprijed određenog datuma i po unaprijed određenoj cijeni može od imovine Fonda kupiti određeni financijski instrument na koji se opcija odnosi (u slučaju kada se izdaje call opcija) ili ga imovini Fonda prodati (u slučaju kada se izdaje put opcija). U zamjenu za izdavanje opcije, bilo call bilo put, imovina Fonda dobiva novčanu premiju.

Strategija uključuje mogućnost izdavanja opcija za pojedini vlasnički papir ili na cijeli S&P 500 index na način da se izdaje opcija na SPDR S&P500 ETF indeksni fond.

Izdavanje opcija se odnosi isključivo na opcije kojima se trguje na uređenim tržištima u Sjedinjenim Američkim Državama na način da se putem brokerske platforme odabere željeni datum isteka opcije i izvršna cijena te postavi nalog na prodaju na željenoj cijeni opcije koji može biti realiziran odmah ili čekati na izvršenje.

S obzirom na ugrađeni element poluge jedna prodana call opcija pokriva 100 dionica “underlying-a” tako da omjer prodanih call opcija i dionica u imovini Fonda može biti maksimalno 1:100, odnosno svaka prodana „call“ opcija mora imati identično pokriće u imovini fonda na način da je „underlying“ vrijednosni papir na koji je opcija izdana identičan vrijednosnom papiru u imovini Fonda.

Iznos izdanih put opcija može biti maksimalno do visine gdje je “underlying” u potpunosti pokriven gotovinom na računu Fonda.

Primjer izdavanja call opcije za pojedini vlasnički vrijednosni papir:

U imovini Fonda su dionice XY čija je vrijednost na današnji dan $100. Za primljenu premiju od $2 izdaje se call opcija s dospijećem za mjesec dana i izvršnom cijenom $105. Time je kupcu prodano pravo da dionicu XY u bilo kojem trenutku u idućih mjesec dana može od imovine Fonda kupiti po $105.

U slučaju da na tržištu cijena poraste iznad $105 kupac bi iskoristio svoje pravo kupnje po $105 i time dobit u imovini Fonda ograničio na $5 uvećano za $2 dobivene premije što je ukupno $7.

U slučaju da cijena ostane ispod $105, na primjer na $104, kupac opcije svoje pravo ne bi realizirao te dionica XY ostaje u vlasništvu Fonda uz kapitalni dobitak od $4 i primljenu premiju od $2 što daje ukupni profit od $6.

Kod izdavanja call opcije na vlasnički vrijednosni papir koji je u imovini Fonda (1 opcija na 100 dionica) limitiran je mogući dobitak po dionici u zamjenu za novčanu premiju.

Primjer izdavanja put opcije za pojedini vlasnički vrijednosni papir:

Dionica XY na današnji dan vrijedi $100. U imovini Fonda su likvidna sredstva za kupnju dionice XY ali umjesto kupnje za $100 izdaje se put opcija s dospijećem mjesec dana i izvršnom cijenom $95. U zamjenu za izdavanje opcije imovina Fonda dobiva premiju od $2. Time je kupcu prodano pravo da dionicu XY u bilo kojem trenutku u idućih mjesec dana može u imovinu Fonda prodati po $95.

U slučaju da na tržištu cijena ostane iznad $95 kupac neće iskoristiti svoje pravo prodaje po $95 i Fondu ostaje zarada od $2 koliko je iznos premije.

U slučaju da cijena padne ispod $95 kupac opcije će iskoristiti svoje pravo i prodati imovini Fonda dionicu XY po $95 a kada tome dodamo i $2 primljene premije trošak kupnje dionice XY pada na $93.

Put opcije izdaju se samo do iznosa za koji u slučaju realizacije u imovini Fonda postoje trenutno dostupna likvidna sredstva.

- Novac na računu

Ovisno o situaciji na tržištu maksimalno do 30% imovine fonda moguće je držati u novcu na računima koji ujedno služi i kao pokriće za prodaju put opcija kako je opisano u prethodnoj točci.

Ciljana struktura portfelja

USA BLUE CHIP je dionički fond trajno izložen dioničkom tržištu u omjeru ne manjem od 70% neto vrijednosti imovine fonda.

Strategija ulaganja

Strategijom ulaganja postižu se ciljevi Fonda – prinos primjeren vrsti i rizicima ulaganja definiranim dolje opisanom strategijom. Pridržavajući se ograničenja o trajnoj izloženosti dioničkim tržištima u omjeru ne manjem od 70% neto vrijednosti imovine Fonda, Imovina Fonda će se ulagati u sljedeće instrumente i sa slijedećim ograničenjima:

- do 100% neto vrijednosti imovine Fonda u vlasničke vrijednosne papire kojima se trguje na uređenim tržištima u Sjedinjenim Američkim Državama, a koji su sastavnice indeksa S&P 500, Dow Jones Industrial Average ili NASDAQ 100;

- do 30% neto vrijednosti imovine Fonda u UCITS fondove koji su odobrenje za rad dobili u Republici Hrvatskoj ili drugoj državi članici EU ili druge investicijske fondove koju su odobrenje za rad dobili u Republici Hrvatskoj, drugoj državi članici EU, ili u trećoj državi a koji pretežno ulažu imovinu u prenosive vrijednosne papire ili u druge oblike likvidne financijske imovine, posluju po načelima razdiobe rizika te čiji se udjeli na zahtjev otkupljuju izravno ili neizravno iz imovine tog fonda, pod slijedećim uvjetima:

- da su takvi investicijski fondovi dobili odobrenje za rad od strane Agencije, odnosno nadležnog tijela države članice ili nadležnog tijela treće države s kojima je osigurana suradnja s Agencijom, a koji podliježu nadzoru za koji Agencija smatra da je istovjetan onome propisanom Zakonom.

- da je razina zaštite za imatelje udjela takvih investicijskih fondova istovjetna onoj koja je propisana za imatelje udjela UCITS fondova, te su, posebice, propisi za odvojenost imovine, zaduživanje, davanje zajmova i prodaju prenosivih vrijednosnih papira i instrumenata tržišta novca bez pokrića istovjetni zahtjevima propisanima Zakonom

- da se o poslovanju takvih investicijskih fondova izvještava u polugodišnjim i revidiranim godišnjim izvještajima kako bi se omogućila procjena imovine i obveza, dobiti i poslovanja tijekom izvještajnog razdoblja,

- da je prospektom UCITS fonda ili drugog investicijskog fonda čije se udjele ili dionice namjeravaju stjecati predviđeno da ukupno najviše 10% neto imovine investicijskog fonda može biti uloženo u udjele ili dionice drugih investicijskih fondova

- da ne naplaćuju upravljačku naknadu veću od 3,5 posto;

- do 30% neto vrijednosti imovine Fonda u depozite kod kreditnih institucija koji su povratni na zahtjev te koji dospijevaju za najviše 12 mjeseci, pod uvjetom da kreditna institucija ima registrirano sjedište u Republici Hrvatskoj ili drugoj državi članici ili, ako kreditna institucija ima registrirano sjedište u trećoj državi, pod uvjetom da podliježe nadzoru za koji Agencija smatra da je istovjetan onome propisanom pravom Europske unije;

- do 30% neto vrijednosti imovine Fonda u novac na računima;

- do 10% neto vrijednosti imovine Fonda u financijske izvedenice i to:

- a) kupnju „put“ opcijskih ugovora kojima se trguje na uređenim tržištima u svrhu zaštite vrijednosti imovine;

- b) izdavanje “call” i “put” opcijskih ugovora čime se ostvaruje prihod od premije koji služi za financiranje kupnje opcijskih ugovora opisanih pod “a)”

Zaštita imovine postiže se kupnjom “put” opcijskih ugovora čime se kupuje pravo da se određeni vrijednosni papir za vrijeme trajanja opcijskog ugovora uvijek može prodati po određenoj (izvršnoj) cijeni. Za kupnju takvog opcijskog ugovora plaća se premija.

Kako bi se financirala navedena premija za kupnju “put” opcijskih ugovora izdaje se ili “call” opcijske ugovore čime se odriče rasta vrijednosti imovine iznad određene (izvršne) cijene za vrijeme trajanja ugovora ili “put” opcijske ugovore čime se obvezuje kupiti određeni vrijednosni papir po određenoj (izvršnoj) cijeni za vrijeme trajanja ugovora. U zamjenu za izdavanje opcijskih ugovora dobiva se novčana premija.

“Put” opcijski ugovori izdaju se isključivo u iznosu koji je pokriven stanjem novčanih sredstava na računu Fonda.

Istovremenim držanjem kupljenih “put” opcijskih ugovora i izdanih “call” opcijskih ugovora vrijednost imovine se fiksira između određenih (izvršnih) cijena po kojima su opcijski ugovori sklopljeni. Izdavanjem “put” opcijskih ugovora sukladno razini novčanih sredstava na računu Fonda generira se dodatan prihod.

Dopuštenost ulaganja u terminske i opcijske ugovore

Ulaganje u opcijske ugovore (kupnja i izdavanje) dopušteno je isključivo u svrhu zaštite imovine i ostvarenja prinosa za Fond.

Opcijski ugovori kupuju se i izdaju na pojedinačne pozicije u portfelju ili na dionice fondova koji odražavaju vrijednost S&P500, Dow Jones Industrial Average i Nasdaq 100 indeksa (“Exchange Traded Funds”).

Ulaganje u navedene instrumente radi se s ciljem umanjena rizika od gubitka vrijednost imovine i umanjenja volatilnosti prinosa Fonda.

Rizici povezani s ulaganjima

Rizik ulaganja u udjele Fonda povezan je s ulaganjima i strukturom imovine Fonda. Sukladno strategiji ulaganja, Društvo će voditi politiku ulaganja sredstava Fonda visokog stupnja rizika koji je karakterističan za ulaganja u fondove koji ulažu pretežno u dionice ali je zahvaljujući disperziji ulaganja niži nego u slučaju samostalnog ulaganja u pojedine dionice. Takva investicijska strategija pogodna je za ulagatelje koji žele diversificirati strukturu svojih ulaganja kako bi povećali prinos.

Ulaganje u Fond nije bankovni depozit i kao takvo nije osigurano od strane Državne agencije za osiguranje štednih uloga i sanaciju banaka, niti od neke druge financijske institucije.

Pregled i ocjena rizika povezanih s ulaganjima

| UZROK RIZIKA | VRSTA RIZIKA | Razina utjecaja | Ocjena rizičnosti | ||

|---|---|---|---|---|---|

| Profil rizičnosti | 4 | ||||

| Ukupna ocjena | C - Visoki rizik | ||||

| Rizici izdavatelja | Kreditni rizik | UMJEREN | 3 | ||

| Rizik druge ugovorne strane | UMJEREN | 3 | |||

| Rizik transparentnosti i korektnosti podataka i financijskog izvješćivanja subjekata u koje Fond ulaže | UMJEREN | 3 | |||

| Rizici uzrokovani kretanjima na tržištu | Tržišni rizici | Pozicijski (cjenovni) rizik | Opći | IZRAZITO VISOK | 5 |

| Specifični | IZRAZITO VISOK | 5 | |||

| Valutni rizik | VISOK | 4 | |||

| Kamatni rizik | UMJEREN | 3 | |||

| Rizik likvidnosti | NIZAK | 2 | |||

| Rizik namire | NIZAK | 2 | |||

| Rizici ekonomskog okruženja | Rizik promjene poreznih i drugih propisa | UMJEREN | 3 | ||

| Makroekonomski rizik | UMJEREN | 3 | |||

| Rizici ulaganja u inozemstvo | Politički rizik | VISOK | 4 | ||

| Geografski rizik | VISOK | 4 | |||

| Rizici specifični fondu | Operativni rizik | UMJEREN | 3 | ||

| Rizik upravitelja imovinom | UMJEREN | 3 | |||

| Rizik zemljopisne koncentracije | IZRAZITO VISOK | 5 | |||

| Rizik industrijske koncentracije | VISOK | 4 | |||

| Rizik koncentracije imovine | VISOK | 4 | |||

| Rizik ulaganja u financijske izvedenice | VISOK | 4 | |||

| Rizik izdavanja opcijskih ugovora | UMJEREN | 3 | |||